观察家走访成都东西南北8家代表商业项目发现,儿童业态均以或多或少的占比布局于购物中心内,在这些商业当中的人气虹吸角色亦可轻可重。典型的特征是,其中大部分商业的儿童业态以零售为主,大而全的主张且依赖于体验式儿童业态招揽人气,同质化明显。

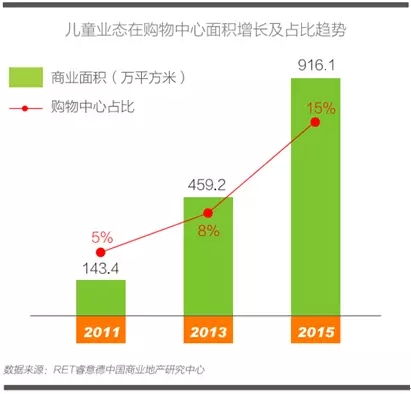

不过,市场仍旧对儿童业态的发展前景持以乐观的态度。儿童业态的“稻草”效应越加放大化,数据统计全国42个重点城市显示,儿童业态在购物中心的占比在过去五年间由5%上升至15%,增速明显。不过,有业内人士认为,在爆发式增长后,儿童业态将过度至优胜劣汰的平稳发展时期,“一拖N”模式会得到更完善的论证。

爆发式增长

如何吸引人气是每一个购物中心亟需解决的问题,随着国家二胎政策有条件地全面放开推动儿童增长,儿童业态带动全家消费的带动作用在竞争惨烈的商业地产中备受青睐。购物中心纷纷利用虹吸效应带动以儿童为“1+2”,甚至1+4模式的全家消费,儿童商业在购物中心的占比显著增长。

传统的购物中心中儿童类比例在5%左右,在电商的冲击和品牌同质化的影响下,现在购物中心将儿童业态比例提高到10—25%左右,这是全国范围内购物中心的普遍现状。

RET睿意德中国商业地产研究中心对全国42个重点城市监测数据显示,儿童商业总面积已经达到916.1万平方米,在过去五年间增长达528.8%。儿童业态在购物中心的占比更是由5%上升至15%,近两年提升尤为显著。

另有调查数据显示,全国一线城市购物中心的消费者中,二人世界、三口之家占到69%,70后占到47%,80后占到36%。传统百货商场,人均停留时间1小时;而有儿童业态的家庭购物场所,人均停留时间则是4.3小时。在购物中心待的时间越长,就越有可能产生消费。

因此,购物中心运营方在招商之时,儿童业态必定是被列为重点的招商对象之一。相比早前对女性商业的在商业地产的消费论证,儿童商业显然更胜一筹。

第一太平戴维斯华西区项目及开发顾问部高级助理董事罗元均亦认为,近几年来,随着成都商业地产的快速扩张,成都的儿童业态以其较强的体验性和对家庭消费者的吸引力,成为了商业项目招商的重点业态之一,在购物中心中的占比增加趋势明显。

在成都,也出现了一些典型的大比例儿童商业项目,如环球中心、星期八小镇、万象城,在这些购物中心中呈现了儿童商业较好的人气吸附能力。

儿童业态带动全家消费,提高购物中心顾客群体的黏性消费。这种黏性消费还可以刺激带动餐饮、服装、美容美发等成人业态的消费。

“现在的购物中西越来越看重儿童业态对人气的吸附作用,一开始家长只是单纯陪孩子来消费,到后来也慢慢安排自己的一些活动,这样带动了周边相关的餐饮、成人商品零售等等其他的一些经营的项目,而且这样的联动销售效果非常明显,一些一线城市甚至把儿童业态当作主力店。” 西南财经大学经济学院副教授刘璐如是称。

克而瑞成都分析师曾巾津同样认为,“通过儿童,可以带动父母这一辈的消费能力,‘一拖N’的家庭消费模式会越来越明显,儿童业态能为商业综合体带来更高的附加值。一个好的儿童业态能有效的提高消费者的黏性,并以此带来更多的消费者。”

儿童商业成标配

儿童商业这块市场蛋糕显然在成都也得到了商业地产的充分重视,引入相当的儿童商业比例,体验式的儿童业态必定是其中重要的人气吸引利器。

不过,刚凸显优势的儿童商业在成都的多个商业项目布局和运营情况来看,目前却还是过于趋同,有明显儿童商业竞争优势的项目在主城区并不多。

观察员走访的成都东南西北8家购物中心发现,众多购物中心的儿童业态均呈现了大而全的布局方式,“教育”、“游乐”、“服务”、“零售”业态皆有涉猎。

如此前饱受人气不足诟病的苏宁广场,也加大了儿童业态的布局,其儿童业态主要分布在商场4楼整层,共17家儿童商家,3楼有部分儿童游玩场所。业态涵盖婴幼儿用品店、儿童摄影、婴幼儿游泳馆、儿童家具、儿童教育、儿童游乐等方面。主力店为红孩子、美吉姆、金宝贝,其中红孩子实体店面积逾2000平米。

明显的是,苏宁广场儿童业态楼层人气高于其他的楼层,苏宁广场的五楼则设有成人餐饮,人气较足,儿童业态及餐饮实现了较好的衔接。不过主打奥特莱斯的苏宁广场的日常人气状况并不太好,儿童商业未脱离零售为主的布局。

位于城南的复城国际广场的儿童商业则布局于3楼西侧一栋,不到10家门店,主要为早教中心,约5—6家左右,如美吉姆、蒙特梭利等;另有2家儿童体验店,如想象乐创意中心等;其余为零散分布的儿童用品店。复城国际儿童业态在整个项目中占比不高,因受整个项目的影响,儿童业态的“1+N”效应并未在这里凸显优势。

城东万象城则呈现了另一番景象,万象城的儿童业态主要分布在商场的高区4至5楼,八成儿童业态商家为儿童零售,儿童娱乐以及儿童教育类较少,仅有4-5家。由于万象城的体量及空间优势,儿童娱乐业态体量较大,目标客群年龄跨度也较大。如冰纷万象滑冰场不仅吸引了小朋友,也吸引了许多年青消费者。而反斗乐园,利用购物中心空间设计向上延伸,为小朋友提供了更大的活动空间。

青羊区鹏瑞利广场引入了一些有趣的体验式儿童业态,楼顶开设了菜园,将儿童喜欢的熊大、熊二、光头强等木偶植入丰富情景,同时家长还可以带孩子参与到菜园的种植中来,增进互动。这样的儿童业态对人气的明显带动,显然对于开业不久的购物中心而言,缩短了铺养期。

成为标配的儿童商业在成都商业地产中形成了分化的表现,大部分购物中心试图以大而全实现全方位覆盖,体验式业态也无多创新。睿意德观点也认为,越来越多的商家已在细分化、综合化领域快速扩张,同质化状况也越来越突出,未来儿童业态将转向差异化发展,设计优化和品牌跨界将成为发展重点。

人气带动大于创收

被商业地产紧抓的“儿童业态”甚至被比作救命稻草,但特殊的儿童业态却面临另一层运营尴尬,或许它所能带来的收益并非想象中的丰富。

睿意德统计各类儿童品牌数量显示,儿童零售仍旧是占比最多的业态,达72个品牌,儿童教育及儿童游乐分别为50个和47个品牌数量,而偏向于体验型的儿童拓展、儿童摄影、儿童职业体验、母婴服务及儿童餐饮,作为新兴发展的儿童业态,品牌数达到了93个,占比超三分之一。

观察家走访发现,尽管儿童商业人气带动作用明显,但部分儿童零售商家却反映,月均营业额惨淡,有的商家甚至难以支付租金,体验式儿童业态的高人气似乎更有赚头。实际上,更相比儿童零售类,体验式儿童业态对商场面积和硬件配备有着更高的要求,他们承担着购物中心的人气带动作用。

儿童零售业态租金水平较高,租金支付能力相对较强,但体验业态压力较重,租赁面积一般较大,且租期长,儿童职业体验管盈利收入比较单一,靠门票占大头。

相比之下,儿童教育人力成本可达到总成本的7成以上,削弱了其承租能力;儿童服务配套设施则成本更为巨大,如一个500平方米的儿童摄影,前期投入超过500万,是同规模儿童娱乐四倍以上,一定程度上也抑制了其承租能力;而儿童零售常被购物中心以百货形式引入,布局于高区,租金最低。因此,运营方在招入此类体验式儿童业态初期运营之时,往往会予以一定的租金优惠。

并且,儿童业态对物业硬件条件要求比较高,特别是儿童娱乐,对消防、空气质量、设施安全性等条件要求非常高。相比普通的百货业态,儿童业态因布局的特殊性,和业态的特殊功能型,面临更大的运营压力。

“儿童业态特别是体验类的回报周期长,经营能力要求高,与其说靠儿童业态赚钱,不如说靠儿童业态赚人气。”有观点如是表述。

尽管目前呈现的儿童业态亦有诸多可探讨的问题,罗元均认为,伴随体验式商业逐渐成为市场发展方向、儿童依然是家庭中心的现状下,加之全面放开二胎政策的落地,儿童业态发展前景依然看好。他还预计,在爆发式增长后,儿童业态将过度进入优胜劣汰的平稳发展时期。